銀行業如何做數字化私域轉型?

金融行業隱私性強、定制化程度高,所以如何利用數字化手段,安全、合規的搭建私域體系,是行業內的一個棘手問題。

尤其是對于銀行業來說,數字化私域手段搭建的好,基于銀行成百上千萬的龐大用戶形成的私域池,可為銀行提供強大的降本增效動力。

如果搭建的不好,用戶體驗差、服務不到位、安全性堪憂等弊端也會對銀行產生龐大的反噬。

因此,如何在數據安全的前提下,為銀行業定制適合自己的私域體系,降低日常用戶運營成本,提升運營效率,成為銀行業進行用戶運營的首要問題。

當前,宏觀市場環境受疫情、國際形勢動蕩、國際金融資產大規模縮水等因素的影響下,銀行的傳統業務發展十分緩慢,作為核心指標的銀行凈利潤大幅下滑。

在此基礎上,各大銀行紛紛尋求能夠提升業績的新業務方向,向溢價能力強,并且抗經濟周期的零售銀行轉型,零售業務營收占比穩步上升。

當零售業務成為銀行增收的新戰略時,數字化轉型就變成了銀行關于零售戰略的重要手段。

而銀行的數字化轉型,又面臨著客戶、員工、運營轉變的新趨勢。

首先,在客戶轉變趨勢上,第一點,就是要進行客戶的全方面運營,也就是“服務全客戶”。

銀行需要能夠全面、深入、立體的認知客戶,從狹義到廣義、從靜態到動態、從存量到用戶轉變,將客戶范疇從目標客戶擴展到全量用戶,“以客戶為中心”實現有效獲客、鎖客、活客、黏客,做好用戶的精細化運營動作。

第二點,就是要對產品進行整合運營,注重產品聯動協同,從單一產品升級組合產品、從基礎產品演進衍生產品,立足千人千面的客戶畫像,為客戶提供定制化解決方案。

這一點,就需要數字化進行協同支持,比如客戶喜歡什么,存款理財偏好等等。

其次,在客戶經理的轉變趨勢,也就是銀行員工方面,銀行經理不僅需要強化產品營銷、服務提供、客戶維護、品牌宣傳等職能,促進網點提質增效,還要通過提升專業化、線上化、智能化服務能力和水平,來促進人均產能提升。

這就對銀行從業人員的基礎素質有了更高的要求,要求其能夠在數字化引導下,做到服務貼心、專業。

最后,是運營模式的轉變趨勢。

以往的銀行業是以產品為中心的產品驅動邏輯,客戶經理在給客戶講解產品時,都是從產品自身的價值角度出發。

而現階段對于運營提出的新要求,則是要從客戶的角度出發,重構客戶流程,簡化操作環節,能夠做到快速響應客戶需求。

想要實現以上轉變趨勢,就需要銀行內部能夠搭建智慧化運營體系,建立起精準客戶分析和員工畫像,做到從“以產品為中心”到“以客戶為中心”。

傳統銀行在客戶運營的各個環節,如獲客、轉化、留客等多是割裂式服務,客戶體驗不佳。

獲客方面,一方面市場紅利見頂,整體業務需求增速放緩,導致拉新獲客的成本不斷攀升,比如銀行信用卡業務,送高級行李箱已經都不能吸引到用戶了。

另一方面,銷售線索分散,給到銷售人員的商機線索,很難進行有效的追蹤管理。

最后,當商機線索進入到后續流轉環節時,各個業務環節的數據孤島效應十分明顯,無法評估有效轉化的獲客渠道,為前期的ROI分析等帶來困難。

轉化方面,由于數字化工具和手段缺失,往往缺乏用戶畫像和用戶標簽相整合的能力,無法準確評估用戶的個性化需求。

同時,客戶經理服務渠道單一,客戶觸點缺乏,過度依賴線下促成銷售轉化。

轉化一旦出現困難,留存即成問題。如果不能形成客戶全流程閉環管理,就無法為銀行的高凈值客戶提供持續極致的服務,而這部分人群恰恰是需要服務的。

在此影響下,各個渠道,各周期的客戶反饋追蹤也會不到位,導致客戶滿意度不高,無法進行裂變拉新。

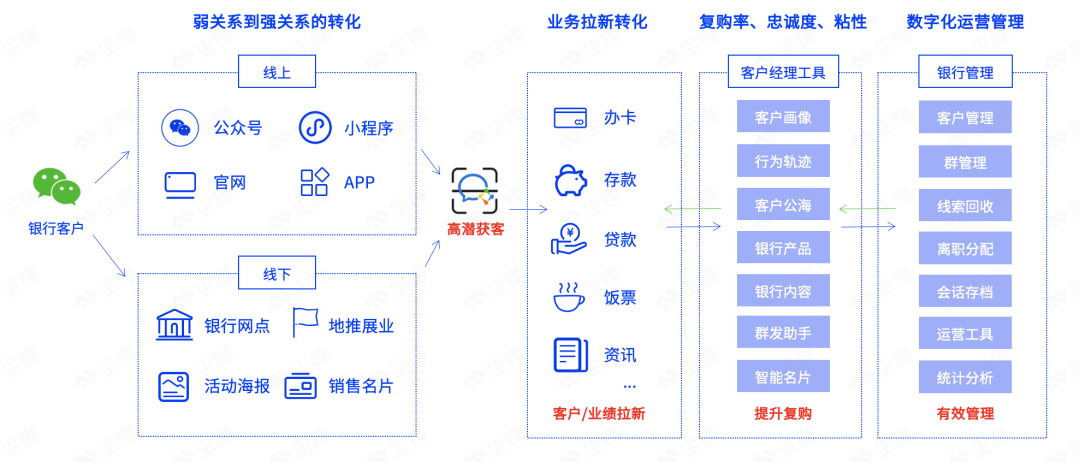

為了解決以上痛點,銀行需要能夠通過數字化手段,將獲客有效轉化成1v1的強關系,打通溝通流和業務流,提升客戶拉新、復購的運營能力。

我們先來看獲客。

目前銀行私域中常見的獲客手段有兩種,最低的獲客成本可以降至幾十元。

第一種是公域投放私域轉化,從朋友圈、公眾號、抖音、快手等平臺進行信息流廣告投放,通過優質內容吸引潛在用戶報名,然后結合短信、電話等觸達形式,引導用戶添加企業微信。

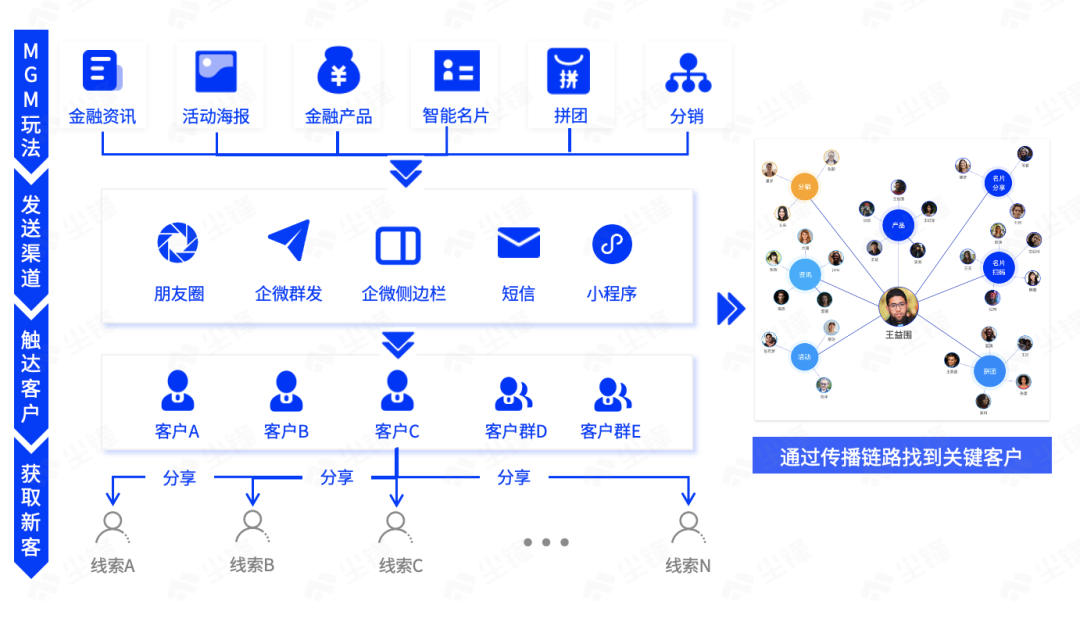

第二種就是銀行業常說的MGM,也就是通過老客推薦新客,用已有存量客戶通過社交傳播帶來新客戶。

這里有幾個常見的裂變玩法,一種是活動,另一種是內容。

銀行可以通過多種MGM玩法來吸引相似用戶,比如金融資訊、活動海報、金融產品、智能名片、拼團、分銷等方式,利用SCRM系統將以上內容內容分組、分層觸達到用戶。

用戶收到活動玩法后,可進一步分享給社交圈內的新客戶持續裂變,并且通過使用數字化SCRM工具,能夠做到追蹤傳播鏈路,然后找到關鍵客戶。

這就能夠完成精準裂變,能夠將平均獲客成本做到幾十元,大大低于正常的投放獲客成本。

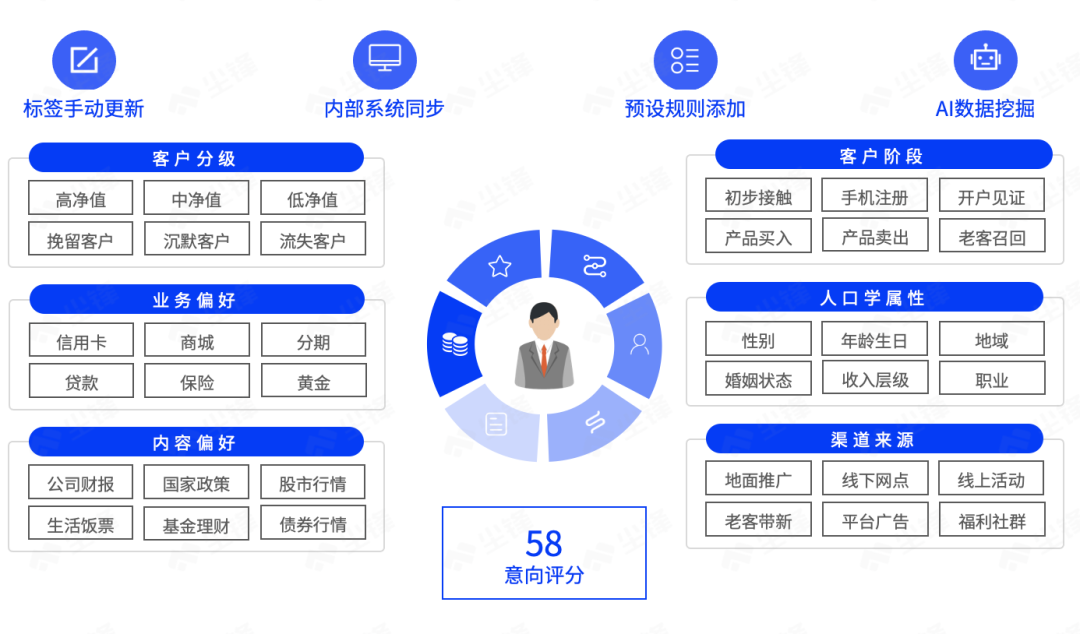

在運營層面,對銀行用戶用戶運營來說,最重要的就是要能夠提供客戶智能打標簽、評分的能力。

通過SCRM系統搭建智能化運營體系,能夠做到與企微后臺、行內客戶中臺對接同步,完善標簽維度。

并且當客戶瀏覽素材或產生其他行為軌跡時,自動打標系統能夠對客戶行為進行分析、判斷,自動打上對應標簽,根據客戶的標簽、行為進行打分,做到對用戶的精細化運營行為。

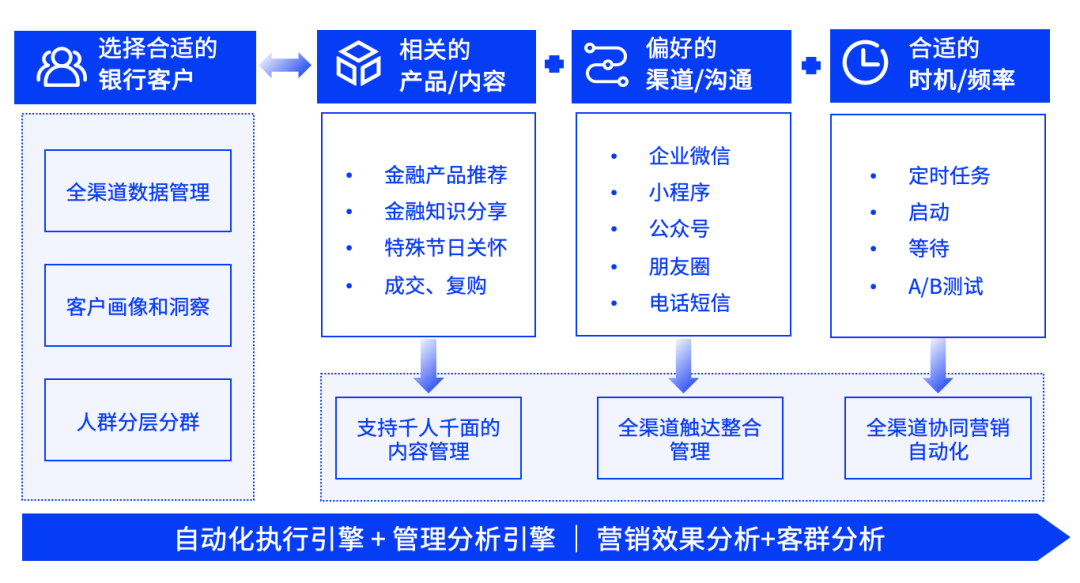

最后是做好轉化工作。

這里有一個流程,就是先基于標簽體系選擇合適的銀行客戶,通過相關的產品或內容+偏好的渠道和溝通+合適的時機和頻率,來進行自動化的客戶運營工作。

銀行可以通過數字化系統預設好任務下發規則,達到觸發節點后任務自動下發,客戶經理一鍵執行。

同時可以對全流程數據進行追蹤反饋,賦能客戶生命周期,幫助業務流程升級。

想要做好銀行業的私域運營,數據安全、穩定增長、長期堅持這三點,缺一不可。

作為銀行,一定要學會打造屬于自己的生態運營方法論,來實現最優資源配置,增強流量曝光、圈粉能力,以及高凈值客群轉化能力。而想要達成以上目的,數字化+私域必不可少。

作為首席私域運營與管理專家,塵鋒已經服務了多家行業頭部銀行客戶,想要了解塵鋒SCRM及銀行業相關案例,可以持續關注。