對抗升級|圖數據庫在金融風控中的 5 大典型應用

近幾年,金融反欺詐一直是個廣受關注的問題。

隨著各種信息化技術及智能設備的普及,金融欺詐手段正呈現出一種組織化、團伙化的新趨勢。傳統的反欺詐措施有個很重要的問題就是信息不對稱和關聯分析速度慢,金融機構很難快速去驗證信貸客戶信息哪些是真實的,哪些是經過包裝的,這就導致很多風控措施都相對滯后,采取措施時往往損失已經發生。

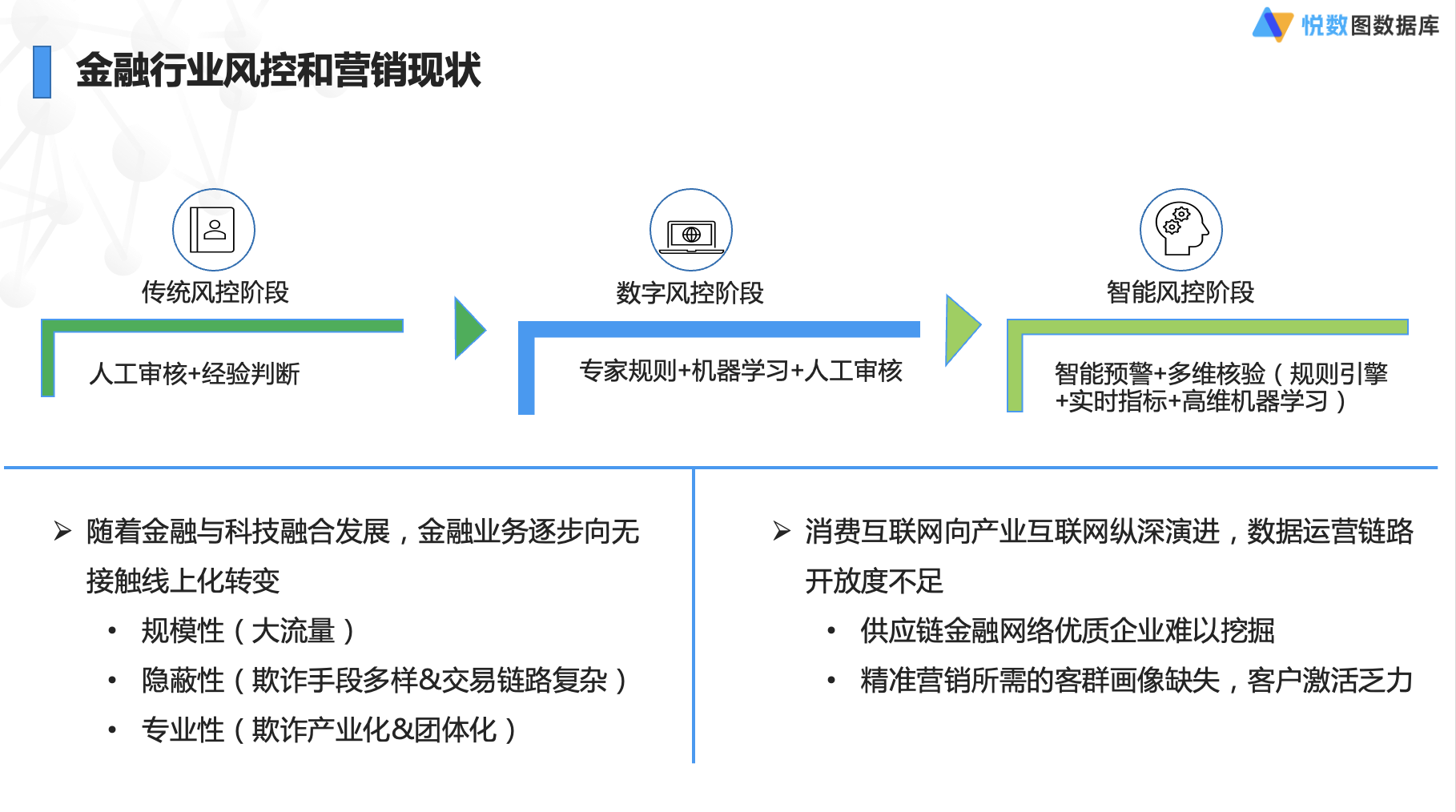

金融行業風控大致可以歸納為傳統風控、數字風控、智能風控三個階段。傳統風控階段主要依賴于專家經驗和人工審核來進行風控判斷,效率低且成本非常高;數字風控階段則引入了機器學習的模型,通過機器學習建模的補充,結合專家規則去防控整體風險。

但就現有的經驗來看,由專家經驗過渡到機器學習模型,建模這一步會面臨很多的問題,第一是樣本量不足,第二是樣本空間增長有限;同時基于靜態的歷史數據去做風險分析是存在評估局限的,因為團伙欺詐和作弊的手段仍在不斷升級。

目前,金融行業已經逐漸進入了智能風控階段。這就需要輸入更多的實時的數據,用來輔助風控引擎進行高維度的機器學習。高維度的機器學習需求,其實來源于金融線上化轉變的三個特征。線上化在給金融產業帶來便利的同時,也給了黑灰產更多的機會。現代金融欺詐行為規模性、隱蔽性、專業性的特點也會倒逼風控系統具備「實時數據關聯查詢」的能力。

針對以上的這些技術痛點,圖數據庫這種特別擅長處理實時數據關聯查詢的新型數據存儲方式開始成為各大銀行及金融機構關注的焦點。在數據做了多元的數據融合存儲之后,正可以應用圖模型這種本身天然貼合關聯數據網絡查詢的優勢,使用圖數據庫可以作為反欺詐風控的基礎數據庫,去應對海量關聯數據的存儲和檢索。

在應用完這些對應的數據之后,業務團隊還可以結合圖上原生的一些圖計算方法,去挖掘一些比較隱蔽的風險因子。

另外,在輔助算法精確度這塊,其實很多機器學習的方法忽略了豐富上下文的信息,因為機器學習方法是依賴于通過源組構建的輸入數據忽略了這種預測關系類的數據,而通過圖的輸入,正可以去豐富相關的信息,進而去提升算法模型的精確度。

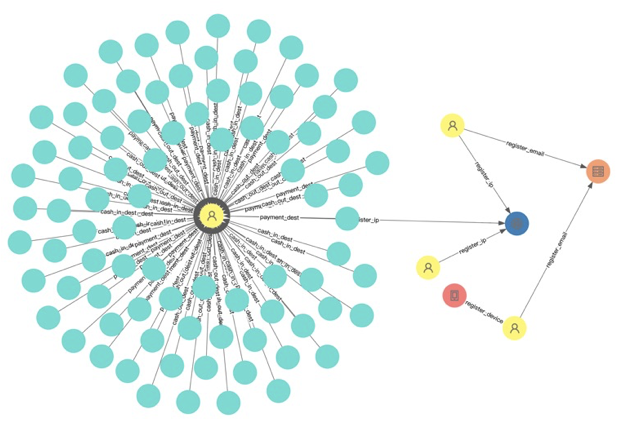

場景1:反欺詐

傳統的反欺詐手段有個很重要的問題就是信息不對稱,金融機構很難快速去驗證信貸客戶信息哪些是真實的,哪些是經過包裝的,這就導致很多風控措施都相當滯后——往往采取措施時資金損失已經發生。

使用圖數據庫可以打通多系統、多維度、多類型的數據,融合成全行業務的整體視圖。通過申請注冊 IP、設備號、手機號、地理經緯度等多個維度實時分析欺詐行為,結合圖算法及時發現隱蔽的團體作弊行為,及時阻止欺詐交易并封禁賬號,提升申請/交易欺詐識別率,避免可能出現的經濟損失。

場景2:反洗錢

傳統的反洗錢模型通常只能關注一度的交易行為,難以進行有效排序和過濾。如果使用人工審核案件,則難以進行深度、有效的探索分析,特征也不具備可解釋性,因此難以對團伙作案進行高效管控。

使用圖數據庫可以有效補充黑產賬戶的隱藏鏈接、多賬號共同信息等圖特征,通過機器學習輔助提升識別準確率,減少誤報。基于圖可視化快速進行多層探索分析,特征可解釋性強。另外,圖數據庫上還支持 K-core、Louvain 等多種圖算法,可以提升欺詐團伙識別效率。

場景3:擔保圈識別

金融擔保業務中經常存在交叉擔保的現象,但由于擔保群體的復雜性和擅于鉆規則漏洞的隱蔽性,現有技術對于三個或三個以上的客戶形成的環狀擔保基本無法解決,尤其缺乏深層次和動態的分析監測,擔保規模越大、復雜性越高,越難以進行深層次分析。

基于圖的深度查詢正適合高效識別擔保圈/擔保鏈,同時基于多種圖可視化手段,金融機構可以快速進行多層的深度探索分析,及時發現并識別核心風險擔保圈,對即將發出的信貸申請進行預警,減少人工審核失誤,提升風控效率。

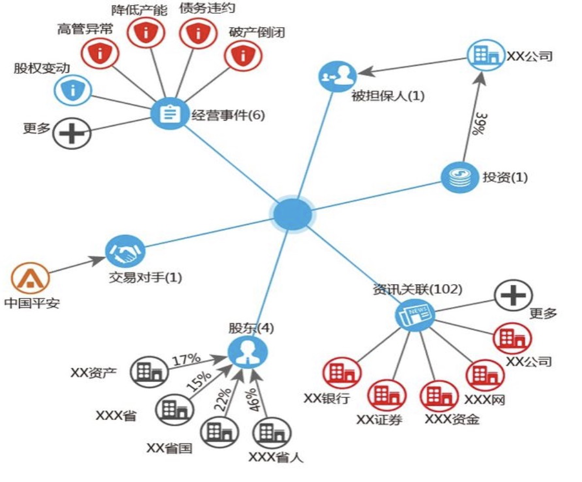

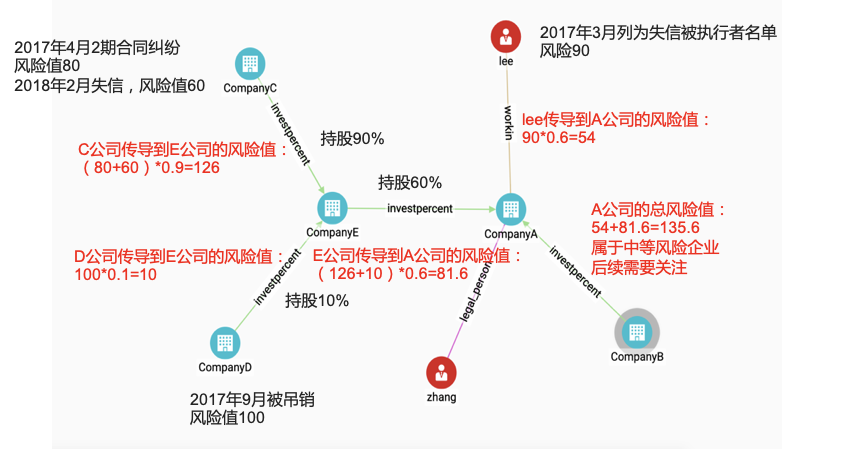

場景4:企業圖譜

金融機構在處理業務申請或交割事宜中經常需要分析企業的生產經營狀況,而全局視圖的缺失非常容易導致信息掌握不全面。另外依靠人力很難及時發現不同企業間相互傳導的潛在風險因素,這些都會導致金融借貸、放款審核時的錯判漏判。

使用圖數據庫可以通過持股關系及圖算法,可以有效識別隱形集團或發現異常成團情況。基于多層關系穿透查詢,也能迅速發現實際控制人和控制路徑,并通過實時計算某信用風險引起的關聯客群風險快速識別傳導路徑,讓企業實控人關系、股權/轉讓關系、風險傳導等關系等一目了然。

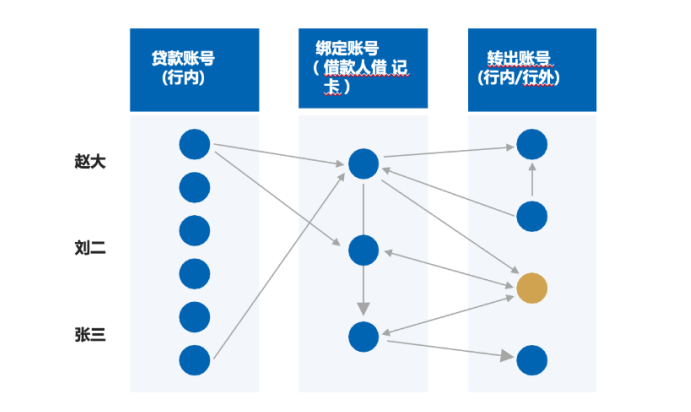

場景5:交易圖譜

在涉賭涉詐、貸后資金流向等場景中,金融機構流出的資金往往涉及多層次的轉賬關系。這個過程中可能會涉及多種平臺機構、空殼企業以及歷史流水的轉入轉出操作,交易賬戶、交易主體和行為都非常復雜,使用傳統手段難以及時發現其中隱藏的作弊行為。

通過圖數據庫可以最大程度地還原真實的交易場景,這是以往在核查單觀察,或者在系統上一步一步點擊流水不容易觀察到的。分析人員結合賬戶特征,就可以在圖譜上觀察有沒有分散的轉出和轉入,或者交易對手成批地更換。結合這些特征和行為,就可以分析賬戶在整張交易網絡中的作用,快速精準地鎖定資金最后的流向、受益人是誰。

如今,金融欺詐及作弊行為比以往任何時候都要更加普遍、出人意料且速度更快,響應行動應分秒必爭。選擇一款好的圖數據庫產品不僅可以賦予上層應用更多的敏捷性,而且能在底層提供更安全穩定、易擴展的生產環境,大幅度減輕后續運維的壓力。目前廣受歡迎的「悅數圖數據庫」就采用了 Shared-Nothing 和存算分離的架構,在波峰波谷可以分別做計算和存儲層橫向拓展,其次悅數圖數據庫本身也是一款云原生分布式的圖數據庫產品,因此能夠很好去應對彈性方面的需求。

另一方面,好的應用表現離不開本土化團隊的支持,尤其在關鍵生產業務當中。作為國產自主研發的分布式圖數據庫代表,悅數圖數據庫擁有經驗豐富的研發和實施交付團隊。除了提供企業級服務之外,悅數圖數據庫也提供了一系列可視化的探索和管理工具,讓業務人員更好去做數據的分析探索,數據更直觀且具有可解釋性。

自發布以來,「悅數圖數據庫」已被中國移動、美團、快手、眾安保險等眾多知名企業選擇,并在反欺詐、反作弊、黑灰產發現等場景中獲得廣泛應用,通過多種圖算法和圖分析工具發現潛在的欺詐行為,減少由此帶來的經濟損失。