銀行票據業務如何實現BI賦能

作為信息化的先驅,銀行業的信息化程度在各行業中穩居前列。從誕生之時,銀行就天生與數字打交道。對銀行來講,如何通過數字化轉型提升業務效率,是迫切的需求。這里涉及兩個點:一個是銀行業務,一個是數字化轉型。

說到銀行的業務,就不得不提銀行票據業務,銀行設有票據部,票據作為同時具備支付結算與信貸融資功能的金融工具,有舉足輕重的地位。從國家層面來講:GDP票據承兌所占比重從1999年的6.2%提高到2019年的22.4%,其間特設上海票據交易所,成立六周年票據業務規模超150萬億元;從銀行層面來講:單就中國郵政儲蓄銀行2002年線上貼現產品“郵e貼”業務規模就突破5000億元。

說到數字化轉型,BI作為“數字化轉型”中關鍵和最快見效的一環,廣大銀行也紛紛探索BI數據應用價值。但現狀僅僅是工具層面實現將業務數據化,實現了一些分析固定報表和頁面,卻難以通過BI賦能業務,陷入數據困局,業務需求很難得到滿足。

綜上,對銀行票據部來說,如何通過BI的使用,降低票據風險,提高票據資金效率,降低資金成本,盤活整個票據資金,增強票據支付能力,實施統籌管理,是需要解決的問題。

下面結合永洪BI工具,我們整理了一些如何提升銀行票據業務數據分析有效性的要點和大家分享:

要明確銀行票據業務是什么?業務邏輯和核心是什么?在業務的基礎上構建分析體系。

銀行票據具有票據主要有支付、結算、信用及融資功能。一筆票據業務,一般涉及出票人、收款人和銀行,業務流程涵蓋:開票、收票、背書、轉讓、貼現、付款等。另外,銀行與銀行之間還有轉貼和再貼。

梳理業務邏輯后,按照業務邏輯進行模塊拆解,明確各個專題分析模塊及關注核心。

(一)拆分主題

票據業務拆解專題模塊,可以分為:

主題①:承兌/背書分析模塊

主題②:貼現(直貼)分析模塊

主題③:回購分析模塊

主題④:利率分析模塊

主題⑤:服務實體分析模塊

(二)拆分核心關注點

以下是針對銀行票據業務的各個模塊關注點(分析維度)舉例:

分析角度①:承兌主體

銀票,商票和財票,承兌金額有多少,同比增長多少基點?

分析角度②:機構類型

不同類型機構承兌金額情況如何?比如國有銀行承兌金額同比增長多少百分點,與全市場銀票承兌金額相比是增速還是降速,股份制銀行情況如何?城商行和農村金融機構承兌金額增速分別是多少?

分析角度③:票面屬性

承兌背書了多少張票,單張金額平均是多少?中位數是多少等?

分析角度④:交易方式

回購交易,直貼質押式回購和買斷式回購金額有多少?同比增速如何?

分析角度⑤:資金方向

主要的資金方向是流出還是流入?資金融入方是城商行還是證券公司?資金融入和融出方的角色是如何轉換?

分析角度⑥:利率類型

不同利率在不同時間維度可以做對比,常見比較對象:一個是轉貼現利率,一個是一般貸款利率,另一個是貨幣市場利率。從全年走勢情況來看,高低位情況。1M、3M和1Y線利率的走勢對比情況。

分析角度⑦:開票企業

分別對融資票企業和流通票企業做分析,包括開票張數/金額/背書手數/流轉時間,分析其行為目的和融資特點

確定分析模塊和分析維度后,開始選取各個模塊的分析指標。

銀行承兌匯票分析指標基本分為:供應面、需求面、成本面、流動性、替代品等大類指標。

以利率分析主題模塊為例,我們判斷市場票據利率高低情況,具體如下:

1. 供應面指標

a) 承兌量

2. 需求面的指標

a) 貼現量

b) CPI

c) PPI

3. 成本面指標

a) LPR

4. 流動性指標

a) 逆回購

b) MLF

很多時候,票據指標集中反映金融市場貨幣政策、財政政策、信貸政策以及監管政策等情況,需要動態建立指標庫,納入指標庫集中分析考量。

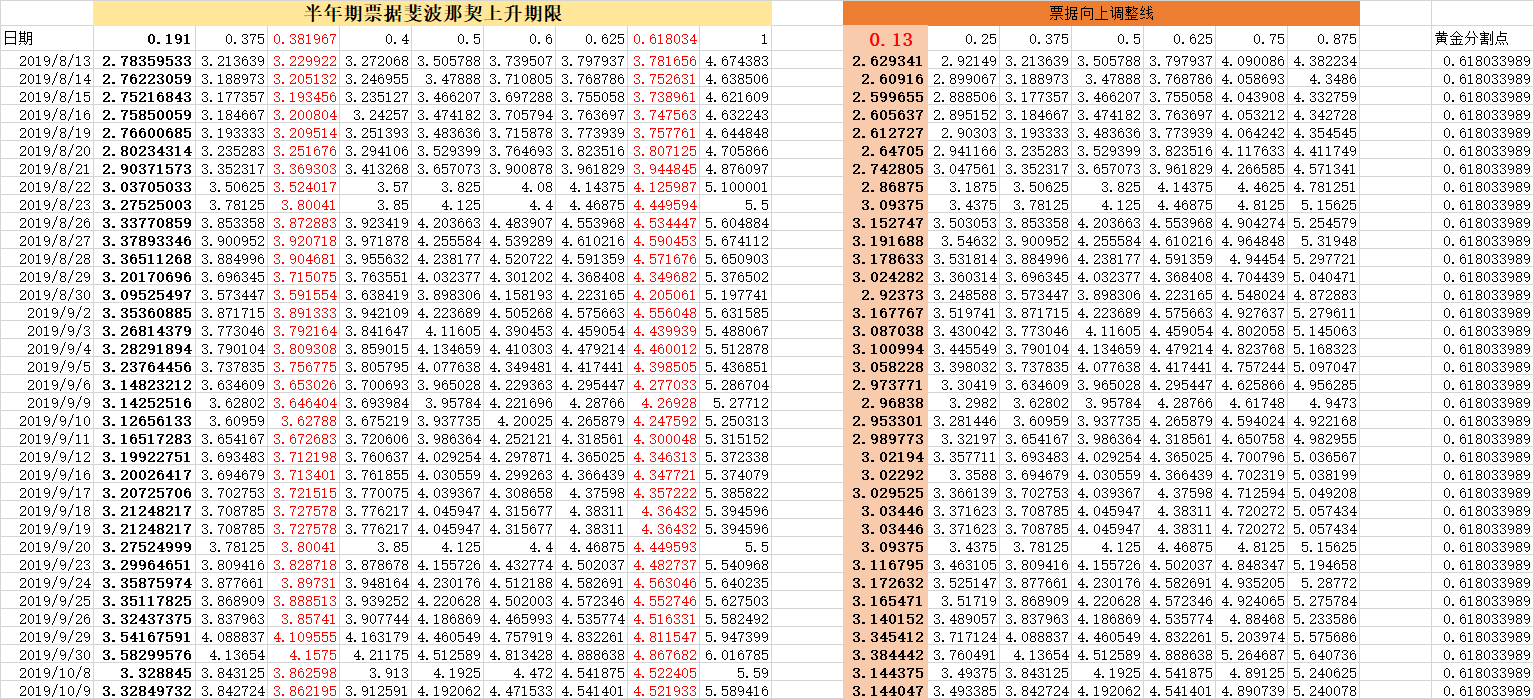

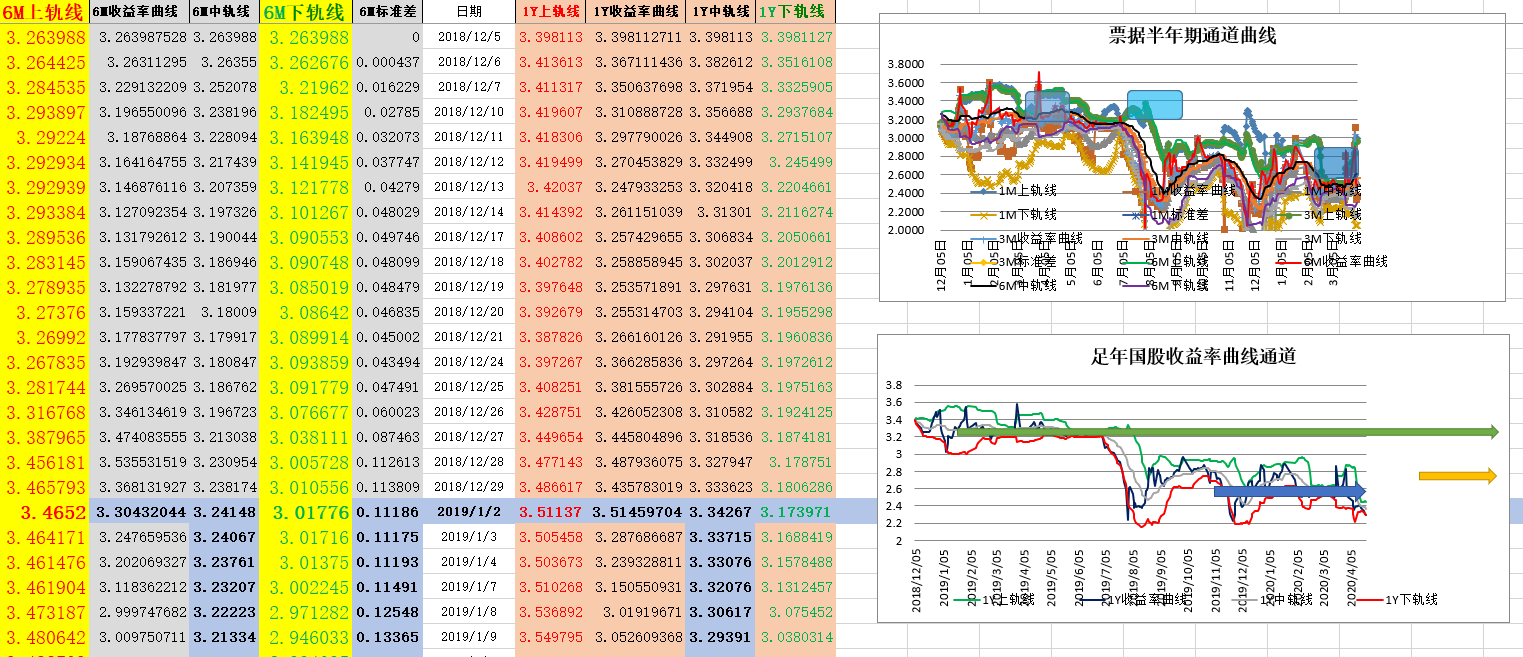

傳統的利率分析是通過excel,各個sheet之間數據和指標傳導調用,結合VBA編程。例如:

傳統票據利率分析1:斐波那契及向上調整線

傳統票據利率分析2:布林帶通道曲線

有了清晰業務結構、模塊拆解和分析指標,接下來針對相應的業務場景,沉淀和總結出相對固定的分析框架。業務場景分析報告就可以跟蹤和分析業務走勢,根據業務走勢的波動情況定位異常問題、發現業務提升點。

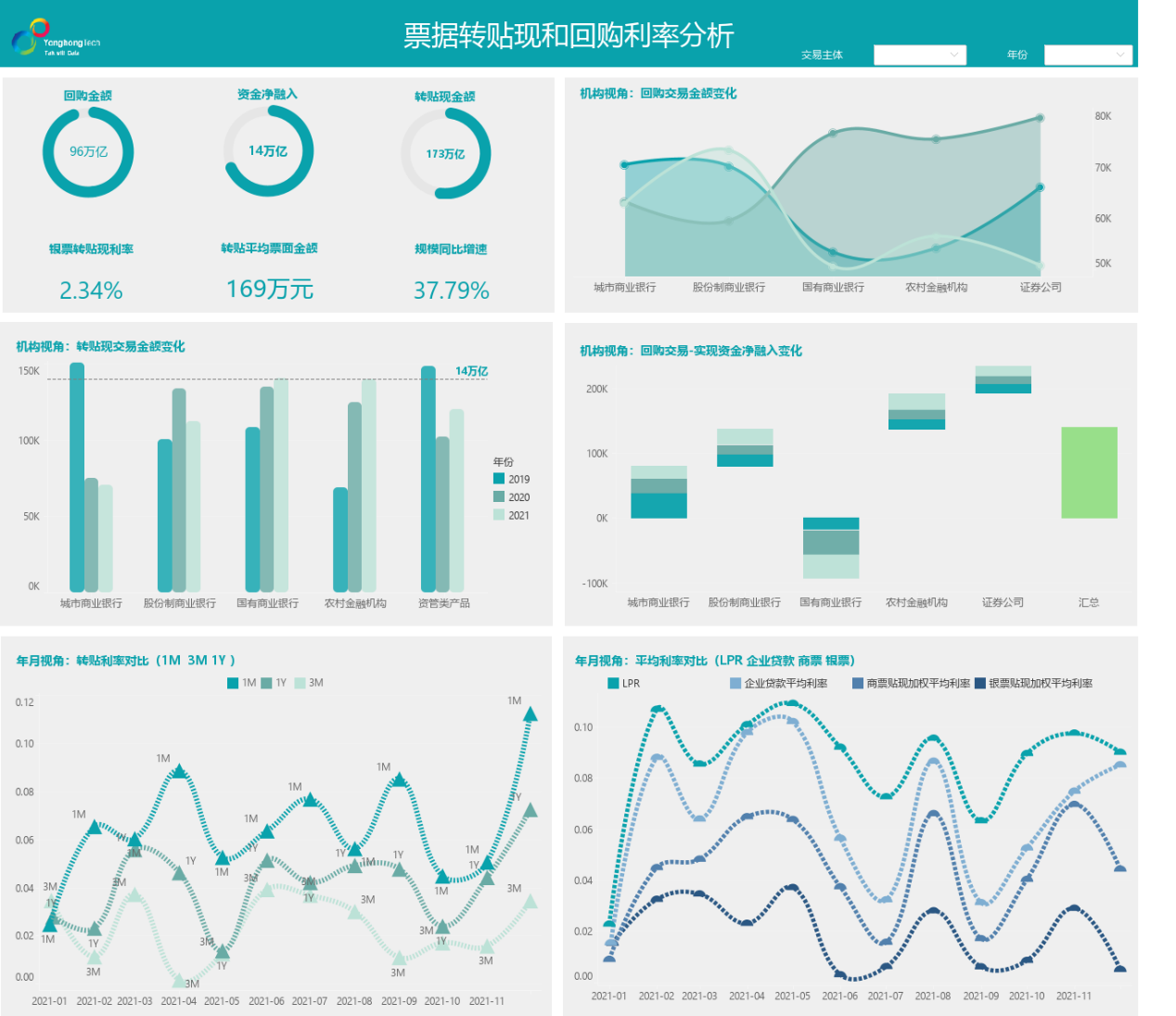

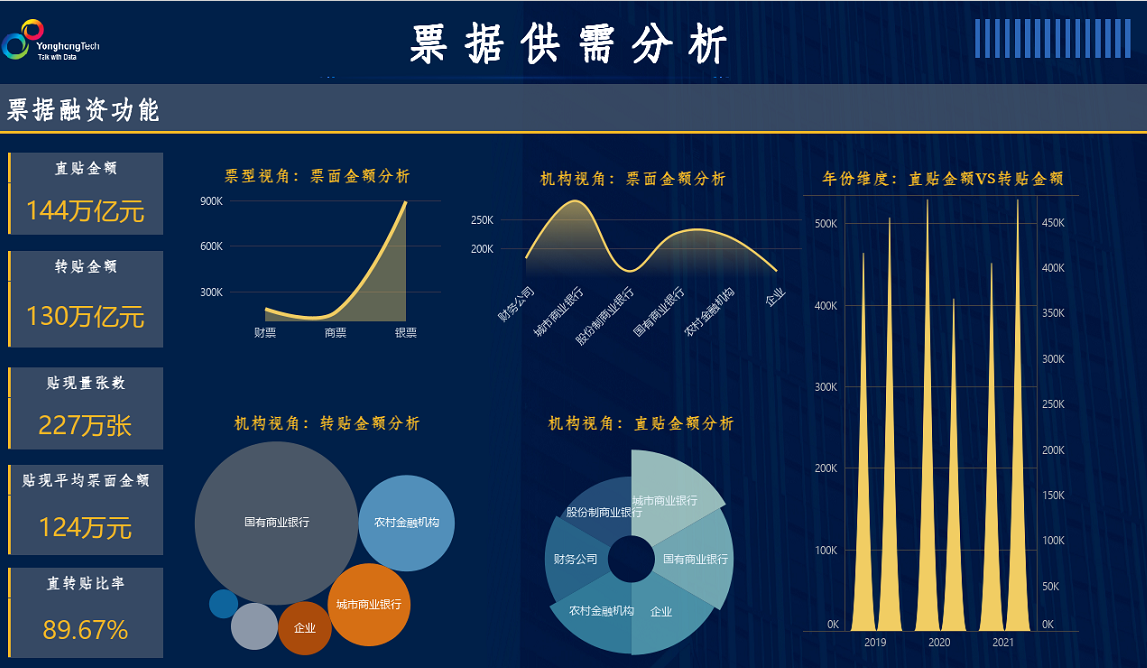

這些工作完全可以放在BI分析平臺上進行分析,形成了核心數據主題報告,完成銀行數據分析應用體系的搭建。具體如下:

圖一:票據轉貼現和回購利率分析報告(永洪BI制作)

圖二:票據供需分析-融資分析報告(永洪BI制作)

圖三:票據供需分析-支付分析報告(永洪BI制作)

通過機構類型分析:

我們可以發現:國內的銀行匯票自國有銀行由上往下至農村金融機構,所簽發的票量遞減,有些銀行由于規模小,所能簽發承兌匯票的單張金額往往不足千萬。

通常來說,承兌銀行的資質越好,所開出來的承兌匯票流通性越好,貼現利率也就相對較低,資金成本也低。比如國有銀行開出的銀行承兌匯票無論從流通性還是貼現利率來說,比地方性的小城商銀行都要好很多。

通過對開票企業分析

開票企業主要分為兩類:融資票和流通票

從金額上來說,融資票的企業通常開票金額較大,少則幾百萬,多則幾千萬甚至上億元;流通票則金額比較小,以單張幾十萬居多,偶爾也有幾百萬甚至上千萬的流通票。比如銀行票據政策針對融資目的企業和流通目的的企業,分別采取不同的貼現利率。

通過對票據貼現利率分析

票據貼現利率與一般貸款之間存在利差,在有效信貸需求相對不足、票據貼現成本優勢明顯的情況下,銀企雙方更加倚重票據貼現開展融資,貼現利率的同步下降,能有效降低企業融資成本。比如票據全年貼現利率較 LPR(1年期)均值低 100 個基點,利差同比擴大 7 個基點,為企業節約融資成本超過 1000 億元。

通過對企業支付買票需求的分析

宏觀經濟指標CPI和PPI反映了企業支付買票需求。CPI看成是統計零售價,而PPI是統計出廠批發價。比如銀行票據分析人員,需要隨時關注當CPI和PPI,分別代表著零售品和工業品價格上漲,市場活躍,需求量增加,企業有更多的融資需求,承兌和貼現量都會上漲。

實現業務增長是BI數據應用的終極目的。需要我們了解業務,發現問題,找出關鍵點,優化方案、推動落地。

通過使用BI工具,能夠更好的實現銀行票據業務的增長驅動。

例如銀行票據部傳統上只是使用固定報表,只能滿足固定數據的展示,可是票據業務人員的需求是多種多樣的。比如在之前展示票據利率分析報告中,銀行票據分析師中需要對多種動態利率指標進行綜合比較,隨時隨地摘取新的指標,如果這些需求都讓銀行科技部的員工來開發的話,既增加工作量,又有很大的溝通成本,這時候,票據業務人員就需要一個能夠自己在平臺上快速方便搭建報表的方式,同時,能夠根據需要創建一些復雜的計算字段,比如隨時創建貼現承兌比分析字段。